鹏元国际授予融信 "BB" 评级;展望稳定

中国香港-Media OutReach-2019年8月7日-鹏元国际向融信中国控股有限公司(后称融信)授予国际刻度的长期主体评级,等级为“BB”,展望为稳定。

融信为中国房地产开发商,主要从事开发中高端住宅物业。地产开发占总收入的97%,建设服务、租金收入等占余下的3%。融信的评级反映了公司在区域市场的领先市场地位、强劲的合约销售额、优质的土地储备以及不断改善的财务状况。另一方面,融信的评级也受到其在中国房地产市场内相对较小的规模以及较高的业务集中度的制约。

融信稳定的展望反映了我们对公司在财务状况改善的同时,合约销售继续提高的预期。

主要评级观点

正面因素

我们预期公司将维持在台湾海峡西岸经济区和长江三角洲地区的领先市场地位。融信是一家中国东南部地区顶级的房地产开发商,特别是在福州和杭州。公司被选为“2018中国房地产开发企业福建省10强”,并入选“2018年中国最具竞争力房地产上市企业23强”。凭借强大的品牌认可度,过去几年融信的业务规模不断扩张。

我们认为公司具有强健的销售执行能力。过去三年,融信的合约销售额实现了强劲增长,2016年、2017年和2018年的合约销售总额分别增长107%、104%和143%。公司2018年的权益合约销售额在所有中国房地产开发商中位列第28位,较2017年第36位排名大幅提升。强劲的合约销售额和健康的现金收款为公司的扩张提供了稳定的现金流入。2018年公司合约销售增长达到顶峰后,我们预期公司在2019年和2020年的扩张速度将大幅放缓。

我们的评估表明融信拥有一二线城市优质的土地储备。我们认为,融信拥有多元且低成本的土地储备,足以支持其未来两年的增长和盈利能力。截至2018年底,融信在全国39个城市共有154个项目,总土储和权益土地储备分别为2, 540万平方米和1, 290万平方米。融信拥有优质的土地储备,截至2018年底,88%的总土储货值和82%的总建筑面积主要集中在一二线城市。公司平均土地成本为6,356人民币/平方米,仅为2018年底合约销售额平均售价的30%。

融信已在去杆杠,且我们预期未来两年公司去杠杆化的趋势将会持续。由于土地收购减少和合约销售强劲,2018年融信的杠杆率有所下降,债务总额同比下降11%,净债务同比下降23%。权益土地购置额从2017年的340亿元人民币下降至2018年的70亿元人民币。出于较低的土地购置额,我们预期2019和2020年公司杠杆率将进一步下降。

负面因素

相对于中国房地产开发行业最大的同业公司来说,公司经营规模相对较小。尽管过去几年公司迅速发展,但与中国房地产开发行业最大的同业相比,融信仍被视为较小的开发商。2018年公司的合约销售总额为1, 220亿元人民币,收入340亿元人民币,约为业内最大同业的四分之一和十分之一。此外,截至2018年底,公司的土地储备规模约为最大同业的六分之一。

我们认为融信的业务集中度风险相对较高。融信所有的收入均来自中国房地产,其中97%的收入来自住宅物业开发。公司的财务业绩在很大程度上受到中国经济和房地产市场周期性的影响。

评级展望

出现以下情况导致融信的信用状况显著恶化时,我们将考虑下调融信的主体评级:1)杠杆率长期大幅增加;2)EBITDA利润率大幅下降且不太可能回升; 3)经营状况显著恶化。

出现以下情况导致公司的信用状况大幅改善时,我们将考虑上调公司的主体评级:1)杠杆率持续大幅下降;2)EBITDA利润率大幅上升,且升势被视为可维持; 3)经营状况显著改善。

相关评审委员会召开日期:2019年7月31日

若欲获取进一步的信息,敬请访问www.pyrating.com

相关的评级方法

《通用企业评级方法》(2019年3月15日)

《行业信用指引-中国房屋建筑商和房地产开发商》(2018年8月31日)

《企业财务调整和比率定义》(2018年5月7日)

免责声明

鹏元资信评估(香港)有限公司(“鹏元国际”、“鹏元”、“本公司”、“我们”、“ 我们的”)以既定的方法和符合评级流程的方式发布信用评级和报告。有关政策、程序和方法的更多信息,请访问公司网站www.pyrating.com. 本公司保留在不事先通知的情况下,自行决定修改、更改、删除以及在其网站上发布任何信息的权利。

所有的信用评级和报告均受限于免责声明及有一定局限。信用评级不是财务或投资建议,不得视为购买、出售或持有任何证券的推荐建议。信用评级不针对/反映任何证券的市场价值。我们认为信用评级的使用方应受过专业培训,有能力独立评估投资和商业决策。

信用评级只针对信用风险。公司将信用风险定义为获评级实体可能无法履行其到期的合同和/或财务责任的风险。信用评级不得视为特定的可能性或违约可能性的预测指标。信用评级构成了本公司评审委员会的前瞻性意见,包括对未来事件的预测,这些预测在定义上不能作为事实来验证。

为了满足评级流程目的,本公司会从我们认为可靠且准确的来源获得足够有质量的事实性信息。我们不会进行审计,也不会对评级过程中使用的任何信息进行尽职调查或第三方校验。发行人及其顾问需对其为评级过程所提供的信息准确性负最终责任。

本公司信用评级的使用方应参考本公司网站上公布的评级符号和定义。等级相同的信用评级可能不能完全反映风险程度上的所有细微差别,因为信用评级是信用风险的相对度量。

本公司不对以任何形式对其提供的任何信息的准确性、及时性或完整性做出任何明示或暗示的保证。在任何情况下,本公司、公司董事、股东、雇员、代表,均不对任何使用本公司发布的信息所造成的的损害、开支、费用或损失承担任何责任。

本公司有权依据任何被本公司视为充分的理由,随时采取任何评级行动,并有权自行决定。信用评级的发布和跟踪取决于是否有足够的信息。

本公司的信用评级可能获得酬金,通常来自发行人、承销商或债务人。公司的费用表信息可根据要求提供。

本公司保留其在公司网站、公司的社交媒体页面和授权第三方发布信用评级和报告的权利。未经本公司事先书面同意,不得以任何方式修改、复制、转载、传播或篡改任何本公司发布的任何内容。

本公司的信用评级和报告并非给处在使用此信用评级和报告可能构成违法的管辖区内的任何人传播或使用。如有疑问,请咨询相关的监管机构或专业顾问,以确保遵守适用的法律法规。

2019版权所有 ©鹏元资信评估(香港)有限公司 保留所有权利。

香港国际机场复活节购物礼遇 日本/巴厘岛往返机票、双倍积分及迎新奖赏2024-03-21香港 - Media OutReach Newswire - 2024年3月21日 - 一连四日复活节长假正是旅游好时机。香港国际机场特意为「HKairport Rewards」会员送上丰富购物三重赏,其中更包括日本或巴厘岛往返机票!立即把握机会

香港国际机场复活节购物礼遇 日本/巴厘岛往返机票、双倍积分及迎新奖赏2024-03-21香港 - Media OutReach Newswire - 2024年3月21日 - 一连四日复活节长假正是旅游好时机。香港国际机场特意为「HKairport Rewards」会员送上丰富购物三重赏,其中更包括日本或巴厘岛往返机票!立即把握机会 2-4到0-3!西蒙尼最大克星诞生,5连败太耻辱,争四格局大乱2024-03-21西甲第29轮迎来重头戏,巴萨做客挑战马竞。 巴萨本赛季杀入欧冠八强,这是巴萨近年来罕见的成就。 不过,在四分之一决赛中,巴萨将对阵姆巴佩的巴黎圣日耳曼。 巴塞罗那想要超越巴黎圣日耳曼将是一件很困难的事情。

2-4到0-3!西蒙尼最大克星诞生,5连败太耻辱,争四格局大乱2024-03-21西甲第29轮迎来重头戏,巴萨做客挑战马竞。 巴萨本赛季杀入欧冠八强,这是巴萨近年来罕见的成就。 不过,在四分之一决赛中,巴萨将对阵姆巴佩的巴黎圣日耳曼。 巴塞罗那想要超越巴黎圣日耳曼将是一件很困难的事情。 巴萨青训掀起新浪潮,生温者继皮克而起?2024-03-21名宿主帅哈维在执教巴塞罗那时面临着巨大的压力,先前他宣布本赛季结束后将辞职。然而,哈维宣布辞职后的巴萨表现却像是接到了转机的信号,自那时起的10场比赛中,巴萨取得了7胜3平的出色战绩,未曾输球。这其中包括

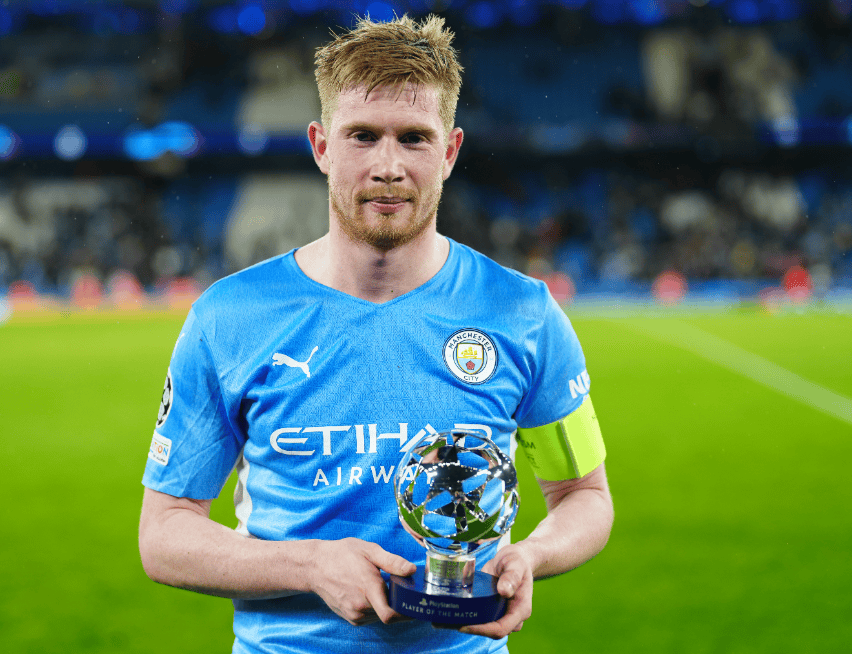

巴萨青训掀起新浪潮,生温者继皮克而起?2024-03-21名宿主帅哈维在执教巴塞罗那时面临着巨大的压力,先前他宣布本赛季结束后将辞职。然而,哈维宣布辞职后的巴萨表现却像是接到了转机的信号,自那时起的10场比赛中,巴萨取得了7胜3平的出色战绩,未曾输球。这其中包括 再见曼城!头牌放弃续约!跟队确认,联手穆帅拿高薪,瓜帅不强留2024-03-21曼城在本赛季依旧延续了上赛季的出色状态,球队在英超和欧冠中都有着很大机会拿到冠军。而曼城队内表现出色和球队核心德布劳内表现出色有着很大关系。德布劳内在本赛季复出之后,直接高效的打出来了顶级表现,他的助

再见曼城!头牌放弃续约!跟队确认,联手穆帅拿高薪,瓜帅不强留2024-03-21曼城在本赛季依旧延续了上赛季的出色状态,球队在英超和欧冠中都有着很大机会拿到冠军。而曼城队内表现出色和球队核心德布劳内表现出色有着很大关系。德布劳内在本赛季复出之后,直接高效的打出来了顶级表现,他的助 秋季多吃这些碱性蔬菜和水果,帮助避免犯困问题,酸碱平衡身体棒2024-03-21秋季是一个宜人的季节,但也是一个容易犯困的季节。在这个时候,我们可以通过调整饮食来缓解犯困的问题。今天,我们要聊的是秋季多吃哪些碱性蔬菜和水果,帮助我们避免犯困,保持酸碱平衡,让身体更健康。首先,让我们来看看碱性蔬菜。秋季的碱性蔬菜包括南瓜、胡萝卜、番茄、红薯等。这些蔬菜都含有丰富的维生素和矿物质,可以帮助我们保持酸碱平衡。特别是南瓜,它含有丰富的钴元素,可以促进身体的新陈代谢,增加体力,缓解疲劳

秋季多吃这些碱性蔬菜和水果,帮助避免犯困问题,酸碱平衡身体棒2024-03-21秋季是一个宜人的季节,但也是一个容易犯困的季节。在这个时候,我们可以通过调整饮食来缓解犯困的问题。今天,我们要聊的是秋季多吃哪些碱性蔬菜和水果,帮助我们避免犯困,保持酸碱平衡,让身体更健康。首先,让我们来看看碱性蔬菜。秋季的碱性蔬菜包括南瓜、胡萝卜、番茄、红薯等。这些蔬菜都含有丰富的维生素和矿物质,可以帮助我们保持酸碱平衡。特别是南瓜,它含有丰富的钴元素,可以促进身体的新陈代谢,增加体力,缓解疲劳 破解婆媳难题,婆婆的两个秘诀帮你打破僵局!2024-03-21婆媳关系,素来被誉为婚姻中的一块硬石头,难以敲碎。尤其在现代社会,婆媳相处不再只是住在一起、一起吃饭那么简单,思考问题的方式、生活习惯等等都可能成为争执的原因。怎样打破僵局呢?我们就来说说在婆媳关系中,婆婆需要修炼的那两点,给了我们答案。妈宝男与刁蛮媳:最难处理的婆媳关系在此说到婆媳关系,相信许多朋友都深有体会。曾经有一位婆婆直言,看到儿子对媳妇那般宠溺,心里又惊又喜。但这种喜悦很快就被失落取代,

破解婆媳难题,婆婆的两个秘诀帮你打破僵局!2024-03-21婆媳关系,素来被誉为婚姻中的一块硬石头,难以敲碎。尤其在现代社会,婆媳相处不再只是住在一起、一起吃饭那么简单,思考问题的方式、生活习惯等等都可能成为争执的原因。怎样打破僵局呢?我们就来说说在婆媳关系中,婆婆需要修炼的那两点,给了我们答案。妈宝男与刁蛮媳:最难处理的婆媳关系在此说到婆媳关系,相信许多朋友都深有体会。曾经有一位婆婆直言,看到儿子对媳妇那般宠溺,心里又惊又喜。但这种喜悦很快就被失落取代, 创新服务不止一面,碧桂园服务打造“萌萌哒社区”2024-03-21碧桂园服务聚焦客户体验升级 探索“萌萌哒社区”化解人宠矛盾美好筑家,用心服务。理想人居不仅仅是优质住宅,更需要贴心的物业服务。作为物业服务行业头部企业,碧桂园服务一直秉承“服务成就美好生活”的理念,不断创新服务模式,提升客户体验,致力满足人民对美好生活的向往。2021年起,碧桂园服务首次启动“客户体验创新节”,并将“客户体验创新节”打造成为碧桂园服务的明星产品,通过群策群力,营造全员服务创新氛围,助力将

创新服务不止一面,碧桂园服务打造“萌萌哒社区”2024-03-21碧桂园服务聚焦客户体验升级 探索“萌萌哒社区”化解人宠矛盾美好筑家,用心服务。理想人居不仅仅是优质住宅,更需要贴心的物业服务。作为物业服务行业头部企业,碧桂园服务一直秉承“服务成就美好生活”的理念,不断创新服务模式,提升客户体验,致力满足人民对美好生活的向往。2021年起,碧桂园服务首次启动“客户体验创新节”,并将“客户体验创新节”打造成为碧桂园服务的明星产品,通过群策群力,营造全员服务创新氛围,助力将 缤纷四季,畅游绍兴”春之旅启动仪式 在河南郑州举行2024-03-21河南与浙江两省高铁相通,绍兴至郑州日直达车辆有四车次,车程在六小时左右,高铁出行成为了两地旅游的重要交通工具。根据2023年假日及2024年春节旅游大数据分析,河南省游客量占绍兴市接待省外游客量比例位列

缤纷四季,畅游绍兴”春之旅启动仪式 在河南郑州举行2024-03-21河南与浙江两省高铁相通,绍兴至郑州日直达车辆有四车次,车程在六小时左右,高铁出行成为了两地旅游的重要交通工具。根据2023年假日及2024年春节旅游大数据分析,河南省游客量占绍兴市接待省外游客量比例位列 “常扫三地,家中财顺”,说的家中哪三个地方?有啥依据2024-03-21俗话说:"常扫三地,家中财顺"。这句话虽然简单,但蕴含着深刻的生活智慧。想要生活过得好,家中财运旺盛,客厅、厨房和卧室这三个地方就必须要经常打扫。这句话并非空穴来风,而是老祖宗给我们留下的宝贵经验。客厅是我们生活中最重要的空间之一,它不仅是家人团聚的地方,也是招待客人的场所。试想一下,如果客厅脏乱不堪,灰尘遍布会有什么感受呢?恐怕连自己都无法忍受,更别说邀请朋友来做客了。长期生活在这样的环

“常扫三地,家中财顺”,说的家中哪三个地方?有啥依据2024-03-21俗话说:"常扫三地,家中财顺"。这句话虽然简单,但蕴含着深刻的生活智慧。想要生活过得好,家中财运旺盛,客厅、厨房和卧室这三个地方就必须要经常打扫。这句话并非空穴来风,而是老祖宗给我们留下的宝贵经验。客厅是我们生活中最重要的空间之一,它不仅是家人团聚的地方,也是招待客人的场所。试想一下,如果客厅脏乱不堪,灰尘遍布会有什么感受呢?恐怕连自己都无法忍受,更别说邀请朋友来做客了。长期生活在这样的环 2023年美国床垫市场:销售额和销量双双下滑2024-03-21根据美国床垫协会ISPA最新发布的《2023年床垫行业趋势报告》,与2022年相比,2023年美国床垫市场的销售额下降了6.8%,销量总数也下降了8.0%。2023年,美国生产的床垫和床架的销售额下降7.1%至84亿美元,销量下降9.0%至2630万件。2023年美国生产的所有床垫和床架的平均单价上涨了2.1%。目前,ISPA仅发布《2023年度市场行业趋势报告》预览。预览报告包括美国床垫市场销售情况及美国本土生产床垫销售情况总量。报告全文将于四月发布。

2023年美国床垫市场:销售额和销量双双下滑2024-03-21根据美国床垫协会ISPA最新发布的《2023年床垫行业趋势报告》,与2022年相比,2023年美国床垫市场的销售额下降了6.8%,销量总数也下降了8.0%。2023年,美国生产的床垫和床架的销售额下降7.1%至84亿美元,销量下降9.0%至2630万件。2023年美国生产的所有床垫和床架的平均单价上涨了2.1%。目前,ISPA仅发布《2023年度市场行业趋势报告》预览。预览报告包括美国床垫市场销售情况及美国本土生产床垫销售情况总量。报告全文将于四月发布。